9.3.1 银行个人理财业务的准确定位

根据国际理财师标准委员会的定义,银行个人理财是利用客户的各项财务资源,帮助实现其人生目标的过程。具体来说,就是基于客户的收入/支出/资产/负债/保险等财务现状数据和一定的财务假设,综合考虑客户的各种财务目标,进行客户风险偏好的测试和投资组合的调整,基于现金流、资产价值、各项财务指标的分析,帮助客户制定个性化的理财规划,推荐需要的金融产品,并出具理财报告。

我国银行业监督管理委员会在2005年9月29日颁布的《商业银行个人理财业务管理暂行办法》中对于“商业银行个人理财业务”给出的定义:商业银行个人理财业务是指商业银行根据客户的资产状况和风险承受能力,为客户提供专业的财务分析、财务规划、投资顾问、资产管理等专业化服务活动,以帮助客户实现个人资产的保值增值。

个人理财业务不同于个人金融业务。个人金融业务一般包括面向个人的存款、贷款、代理、外汇、保管箱、银行卡、手机银行、网上银行等具体的金融产品和服务,而个人理财业务是对这些具体的金融产品和服务进行整合集成和创新,为客户提供综合性个性化的理财方案。个人理财业务是建立在个人金融业务基础之上,整合并促进了传统个人金融业务,是个人金融业务发展的高级阶段和逻辑延伸。

从业务主体上看,个人客户是个人理财业务的主体客户,但个人客户的社会性使得个人理财业务的涉及对象并不局限于个人客户本身,个人客户的理财需求往往和其所在的家庭、所经营的家庭小企业,甚至是与个人客户无直接经济和社会关系的其他主体联系在一起,例如一个援助符合特定条件的失学儿童的私人基金,因此金融机构在进行个人理财业务的需求管理时,不能局限于个人客户自身,而应该把视角投向更为广阔的个人客户的经济和社会活动。

从业务内容上看,理论上任何与个人客户财产(含货币性财产及非货币性财产)相关的财务活动及其衍生活动,都能够成为个人理财业务的可能服务内容。正如传统的存、贷、汇、代收付业务来源于个人客户的存款活动、贷款活动、汇款活动、收付款活动一样,个人客户在投资、纳税、保险、遗产分配等诸多领域的活动,也使得个人理财业务发展出了投资、信托、税务筹划、遗产、理财咨询等更多更新的业务种类。

一般而言,个人理财分为生活理财和投资理财两种,其中,生活理财是以关注人生目标为出发点,而投资理财是以关注资产保值增值为出发点。一个操作性很强的生活理财方案,包括储蓄、贷款、购买银行各种理财代理产品等与生活需求相关的最佳产品组合。投资理财则包括把资金按比例进行分配,买卖股票、买卖外汇、买卖债券、基金投资、保险等,但是由于相关知识和交易风险的存在,容易产生损失。其实投资理财也可以看做是生活理财的一部分。

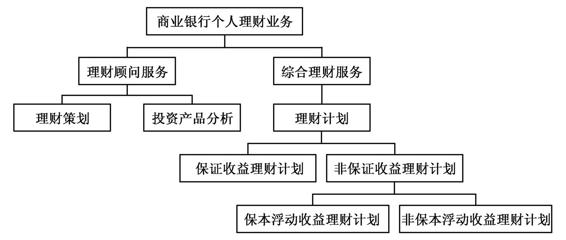

(1)理财顾问服务。所谓理财顾问服务,是指商业银行向客户提供的财务分析与规划、投资建议、个人投资产品推介等专业化服务。理财顾问服务主要包括财务策划和投资产品分析两个方面。财务策划是指商业银行根据客户的财务状况,结合客户对于风险的承受力,制定客户或者整个家庭的理财目标,而投资产品分析则是在财务策划的基础上,进一步向客户提供投资建议和投资产品推介等专业化服务。在理财顾问服务活动中,客户根据商业银行提供的理财顾问服务自行管理和运用资金,并承担由此产生的收益和风险。

至于商业银行在日常经营活动中,为销售储蓄存款产品、信贷产品等进行的产品介绍、宣传和推介等一般性业务咨询活动,是不属于理财顾问服务范畴的。商业银行在理财顾问服务中主要承担的是顾问的作用,并不直接进行投资决策。理财顾问服务在从客户角度出发保证客户利益和银行自身佣金收入的同时,又降低了银行对于理财产品的依赖性,使得银行能够相对客观地为客户推荐理财产品。

(2)综合理财服务。所谓综合理财服务,是指商业银行在向客户提供理财顾问服务的基础上,接受客户的委托和授权,按照与客户事先约定的投资计划和方式进行投资和资产管理的业务活动。在综合理财服务活动中,客户授权银行代表客户按照合同约定的投资方向和方式,进行投资和资产管理,投资收益与风险由客户完全承担或客户与银行按照约定方式共同承担。商业银行在综合理财服务活动中,可以向特定目标客户群销售理财计划。理财计划是指商业银行在对潜在目标客户群分析研究的基础上,针对特定目标客户群开发设计并销售的资金投资和管理计划。理财计划本身不是投资品,而是一种投资于股票、债券、黄金和外汇等投资工具的资金管理计划。一份完善的理财计划应该让客户对于理财产品有一个全面的了解。按客户获取收益方式的不同,理财计划又可以分为保证收益理财计划和非保证收益理财计划。保证收益理财计划,是指商业银行的理财业务按照约定条件向客户承诺支付固定收益,银行承担由此产生的投资风险,或银行按照约定条件向客户承诺支付最低收益并承担相关风险,其他投资收益由银行和客户按照合同约定分配,并共同承担相关投资风险的理财计划。非保证收益理财计划可以分为保本浮动收益理财计划和非保本浮动收益理财计划。保本浮动收益理财计划是指商业银行按照约定条件向客户保证本金支付,本金以外的投资风险由客户承担,并依据实际投资收益情况确定客户实际收益的理财计划;非保本浮动收益理财计划是指商业银行根据约定条件和实际投资收益情况向客户支付收益,并不保证客户本金安全的理财计划。

目前,在综合理财服务范围内,我国商业银行已经开展的个人理财产品主要包括:①准货币市场基金类型产品。在这类产品中,客户与银行之间签署一份到期还本付息的理财合同,并以存款的形式将资金交给银行投资经营。这类产品的投资对象主要包括短期国债、金融债、央行票据以及协议存款等期限短、风险低的金融工具。由于此类产品的投资对象为流动性较好的短期金融工具,与基金管理公司推出的货币市场基金相似,因此称为准货币市场基金类型产品。相对货币市场基金而言,准货币市场基金类型产品有以下优势:一方面,商业银行与客户之间需要签订一个固定期限的理财合同,这意味着商业银行募集的资金量在合同期限内是稳定的,可以进行封闭操作,而不必担心由于市场波动而导致大额赎回现象的发生,这有助于提高收益率;另一方面,有一些金融市场只对商业银行开放,如协议存款、商业票据等,这些是只有银行才可以进入的投资领域,这一优势可以帮助商业银行实现更加稳定的收益率。②结构性存款产品。目前,这类产品主要是衍生金融工具与传统存款业务的结合。客户往往通过这种产品获得高于同期银行存款的收益率,高出的原因在于投资者在存款的同时,直接向银行出售了普通期权、互换期权或者奇异期权,承担了额外的风险,因此其总收益应是普通存款利率加上期权费收益。③固定收益组合理财产品。这种产品是市场中各种固定收益产品的组合,组合中各种不同产品的占比取决于客户的不同风险偏好。组合中的产品类型包括典型的固定收益产品如债券、货币市场产品、结构性存款等。

图9-3所示为商业银行个人理财业务系统。

图9-3 商业银行个人理财业务系统

9.3.2 银行个人理财业务的特点

个人理财业务具有业务范围广、风险分散、业务资本回报率高、促进效应强等特点,具体表现在:

(1)业务空间广阔。涉及居民的生活、消费、投资的方方面面,与证券、保险、基金等多个金融市场有着非常强的交叉性和互补性,业务创新的空间广阔。

(2)业务风险分散。个人理财业务具有服务对象分散、单笔业务金额有限、业务规模庞大的特点。我国商业银行个人理财业务存在的问题与解决路径在同样的经营规模下,个人理财业务可以更好地分散风险,实现质量、效益和规模的协调发展。此外,由于个人理财业务的客户众多,在宏观经济发生变化时,业务的收益与经济波动关联度较低,收益比较稳定。

(3)业务资本回报率高。从国际经验来看,理财业务盈利能力比较高。美国银行业个人理财的年平均利润率高达35%,高于贷款类业务的盈利能力。理财业务有助于改善收入结构,降低经营风险。从国际主流商业银行收入构成看,中间业务收入占比已普遍达到40%,甚至达到60%以上,理财已经成为个人金融和中间业务收入的主要业务,而目前国内银行中间业务收入占比一般在1%以内,发展空间十分广阔。

(4)促进效应强。个人理财业务所体现出来的综合营销能力对其他业务具有巨大的促进作用,这也体现了发展个人理财业务的重要性。做公司业务、机构业务,做其他任何业务都离不开和个人打交道,个人理财业务强调的营销能力、服务意识对其他业务的发展有借鉴意义,有促进作用。

个人理财业务的特点决定了个人理财业务的发展在新经济大环境下具有特别的策略性意义。通过个人理财业务的特点分析,我们可以预见在商业银行的策略转型改革发展中,个人理财业务的重要性将会与日俱增,个人理财业务将成为最具活力和最具发展潜力的领域之一。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。